Últimos artículos

Modelo 296: todo lo que debes conocer

El Modelo 296 es un documento que tienen que presentar a la Agencia Tributaria las personas que, sin residir en España, estén generando ingresos en este país. Sirve para ajustar las cantidades a pagar por el Impuesto sobre la Renta de los no residentes.

Puntos clave

El modelo 296 es una declaración anual, que debe presentarse dentro de los primeros 31 días del año.

Sirve para determinar lo que un contribuyente que ha generado ingresos en España, pero vive fuera, tiene que pagar en relación con el Impuesto sobre la Renta de los no residentes.

Existen tres parámetros que determinarán si una persona debe ser considerada o no residente en España, a efectos de tributar por este impuesto.

Se ha popularizado a raíz del avance de modelos híbridos y del trabajo a distancia, que permiten a las empresas contratar profesionales en cualquier parte del mundo.

Es una obligación tributaria que puede realizarse telemáticamente.

¿Qué es el modelo 296?

El modelo 296 es un documento que tienen que presentar a Hacienda las personas o entidades que, porque trabajan en España aunque no residen habitualmente en territorio español, deben retener o ingresar cantidades a cuenta del Impuesto sobre la Renta de los no Residentes.

¿Por qué presentar el modelo 296?

Si, por ejemplo, una empresa decide contratar bajo modelos de trabajo híbrido a un profesional que se encuentra fuera de España, esta persona será sometida a retención en el Impuesto sobre la Renta de los no Residentes, de cuyas operaciones se informa a través de este modelo.

Para entender aún mejor el concepto el interesado puede tomar como referencia el IRPF (Impuesto sobre la Renta de las Personas Físicas). Mediante la Declaración de la Renta se informa a Hacienda de los rendimientos obtenidos a lo largo del año. En función de los mismos, se establece un tipo (un porcentaje) que dará como resultado lo que un profesional tiene que pagar a Hacienda. También puede suceder que Hacienda deba devolverle al trabajador, en función de las retenciones que se le han ido aplicando al trabajador en la nómina.

El modelo 296 funciona de forma similar, solo que está dirigido a aquellos extranjeros que obtienen rentas en España y que no viven aquí habitualmente. Del mismo modo que un español abona impuestos en España por sus rendimientos obtenidos, lo tendrá que hacer un extranjero mediante este documento.

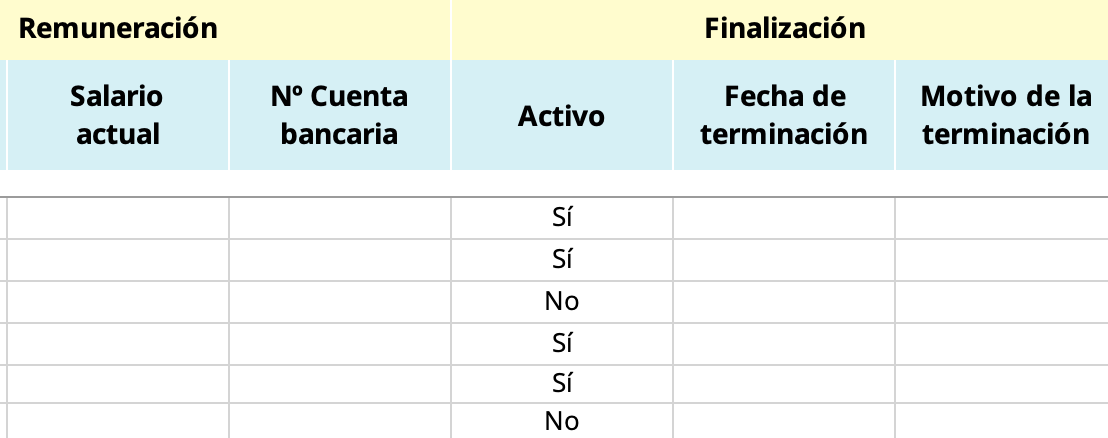

Plantilla base de datos de empleados

Crea una base de datos con los empleados de tu compañía rápidamente con esta plantilla

Descarga la plantilla en excel de base de datos de empleados¿Cuál es la fecha en la que se debe presentar?

Este formulario debe ser presentado obligatoriamente entre el 1 y el 31 de enero de cada año, siempre y cuando sea de forma telemática.

El límite de la presentación presencial es el 20 de enero. Se debe tener en cuenta que es obligatorio presentar el modelo 296 de forma telemática en los casos con más de 15 perceptores.

Por otro lado, si el vencimiento del plazo de presentación coincide con un día inhábil, como el fin de semana o alguna festividad, la fecha límite se trasladará al primer día hábil siguiente.

Pasos para rellenar el modelo 296

Para la presentación telemática del modelo 296, hay que contar con firma electrónica avanzada u otro sistema de identificación admitido por la Agencia Tributaria, como la firma con clave de acceso (Cl@ve PIN). Los pasos son los siguientes:

Accede al “Punto IRPF” / “Modelo 190 (Anual)” / “Estatal”

Ingresa en “Soporte” / “296 Presentación Telemática”

Define el tipo de presentación. Si es para una sola empresa, se debe seleccionar “Individual” y elegir si quieres tomar el nombre y el teléfono de los datos de la empresa o de los parámetros generales.

Se activará el botón de “Agencia Tributaria”. Haz clic en “Aceptar”.

Apartados del modelo 296 y opciones para completarlos

Una vez dentro de la sede de la Agencia Tributaria, se debe acceder a “Trámites destacados” / “Presentar y consultar declaraciones” / “Modelo 296”. Los diferentes apartados del modelo 296 y la forma de cumplimentarlos son los siguientes.

Registro del declarante

En “Registro del declarante”, se debe consignar los siguientes datos:

Datos del declarante. Este apartado incluye:

NIF del declarante

Nombre

Razón social en caso de empresas

Teléfono de contacto

Nombre de la persona con quien relacionarse

Declaración complementaria o sustitutiva. En estos casos habría que incluir 13 dígitos que son los que identifican a la declaración sobre la que se quiere actuar.

En la declaración complementaria incluimos datos que han sido omitidos anteriormente, por error o por cualquier otro motivo.

En la declaración sustitutiva, hay una variación al completo de la declaración que se había presentado con anterioridad.

Dentro de este apartado de datos del declarante nos quedaría el resumen de datos, en donde encontraremos:

El número de perceptores.

La base de retenciones e ingresos a cuenta.

Registro del perceptor

Para completar el registro del perceptor, ve a “Apartados” / “Perceptores” y consigna la siguiente información:

Datos del declarante

Datos del perceptor (incluidos NIF y domicilio)

Fecha de devengo de ingreso (renta)

Naturaleza de la renta

Dineraria

En especie

Clave numérica en función del tipo de renta, que puede ser del trabajo o por actividades profesionales.

Subclave, que puede modificar el cálculo de la retención o ingreso a cuenta.

Base de retenciones e ingresos a cuenta

Porcentaje de la retención que corresponda

Retenciones e ingresos a cuenta. En este punto obtendremos el resultado de aplicar a la base de retenciones el tanto por ciento de ingreso a cuenta o retención que corresponda.

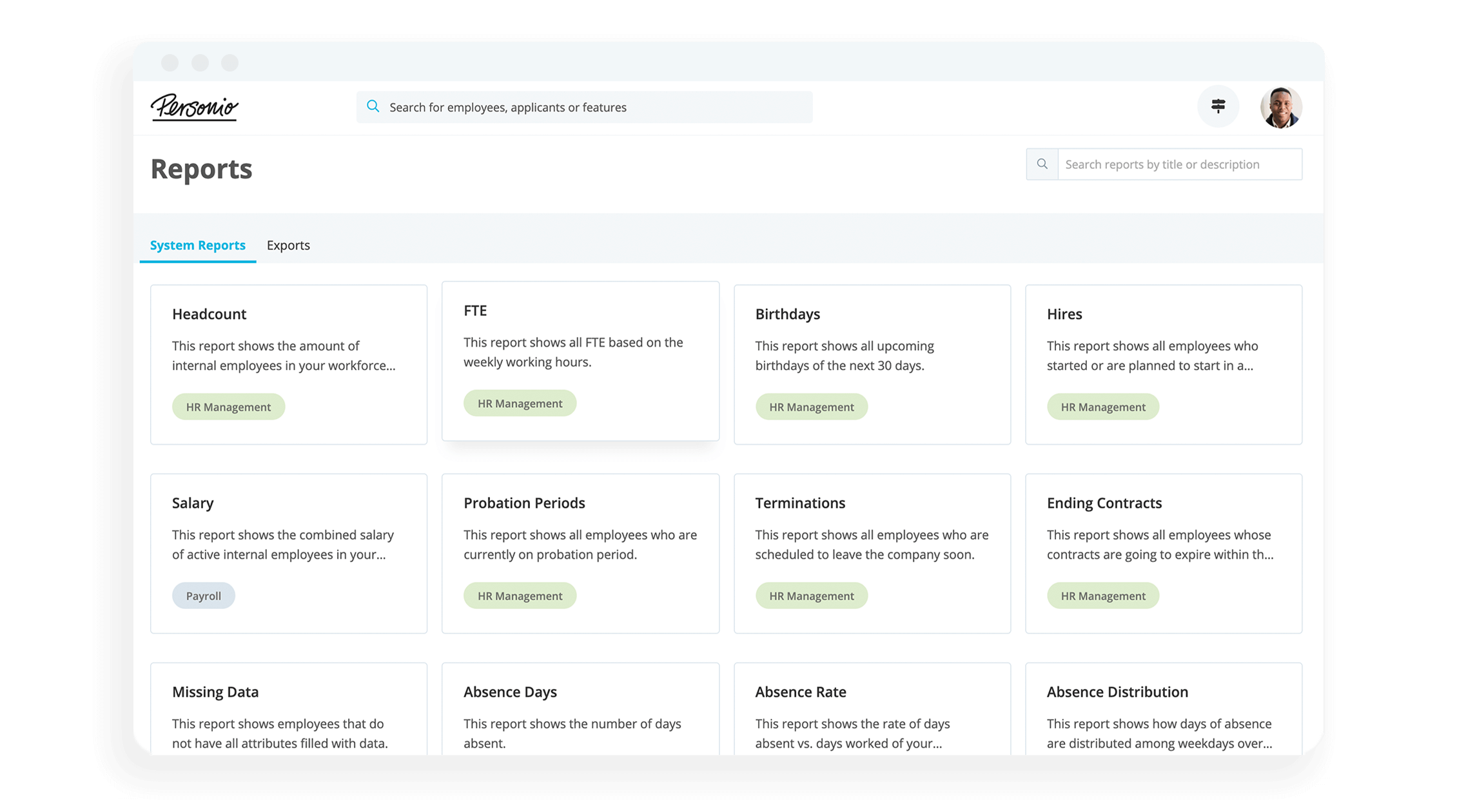

Accede a los análisis de RRHH que potencian las estrategias de personal

Para alimentar y potenciar tu estrategia de personal, tu equipo de RRHH necesita tener acceso constante a análisis e informes claros y personalizados. Conoce algunos de los análisis e informes de RRHH con Personio hoy mismo.

Reportes personalizadosPreguntas frecuentes

¿Quién debe presentar el modelo 296?

El modelo 296 debe ser presentado por todas las personas físicas, jurídicas y entidades que no residen en España pero obtienen ingresos en el país, por lo que están obligadas a ingresar o retener a cuenta por el Impuesto sobre la Renta de no Residentes.

En otras palabras, un empleado extranjero que percibe una nómina por trabajos realizados en España tendrá que presentar este modelo.

No tendrán que presentar este documento aquellos que pasen más de 183 días al año en el país, su principal actividad económica se de en España o si su cónyuge o hijos menores de edad tienen su residencia habitual en el país.

¿Cuándo se presenta el modelo 296?

El modelo 296 debe ser presentado entre el 1 y el 31 de enero de cada año, siempre y cuando se realice el trámite de forma telemática. Si se presentara el formulario impreso, la fecha límite es el 20 de enero. En los casos en que la fecha límite coincida con un día inhábil, se trasladará la fecha de vencimiento al siguiente día hábil.

Exclusión de responsabilidad

El contenido facilitado a través de nuestro sitio web (incluido el de carácter jurídico) solo pretende proporcionar información general no vinculante y no constituye en modo alguno un asesoramiento legal. La información presentada no sustituye ni pretende sustituir el asesoramiento legal de, por ejemplo, un abogado que aborde tu situación específica. A este respecto, queda excluida cualquier responsabilidad o garantía por la vigencia, la exactitud y la integridad de la información proporcionada.

Todos los datos centralizados y actualizados, a un sólo clic, para tomar las decisiones estratégicas adecuadas